-Thầy Thuốc Tranh Luận Về Nhiệt Kế Nguyễn-Xuân Nghĩa - Người Việt Ngày 130106

Vì thế, nền dân chủ đòi hỏi sự cố gắng của người dân. Rất mệt. Muốn khỏi mệt thì xin cứ làm con cừu, và đừng than là bị chính khách cạo lông để lấy tiền người này mua phiếu người khác - và làm ngân sách bị lủng. -

"The Crisis of the Middle Class and American Power is republished with permission of Stratfor."Read more: The Crisis of the Middle Class and American Power | Stratfor

By George Friedman

Founder and Chief Executive Officer

Last week I wrote about the crisis of unemployment in Europe. I received a great deal of feedback, with Europeans agreeing that this is the core problem and Americans arguing that the United States has the same problem, asserting that U.S. unemployment is twice as high as the government's official unemployment rate. My counterargument is that unemployment in the United States is not a problem in the same sense that it is in Europe because it does not pose a geopolitical threat. The United States does not face political disintegration from unemployment, whatever the number is. Europe might.

At the same time, I would agree that the United States faces a potentially significant but longer-term geopolitical problem deriving from economic trends. The threat to the United States is the persistent decline in the middle class' standard of living, a problem that is reshaping the social order that has been in place since World War II and that, if it continues, poses a threat to American power.

The Crisis of the American Middle Class

The median household income of Americans in 2011 was $49,103. Adjusted for inflation, the median income is just below what it was in 1989 and is $4,000 less than it was in 2000. Take-home income is a bit less than $40,000 when Social Security and state and federal taxes are included. That means a monthly income, per household, of about $3,300. It is urgent to bear in mind that half of all American households earn less than this. It is also vital to consider not the difference between 1990 and 2011, but the difference between the 1950s and 1960s and the 21st century. This is where the difference in the meaning of middle class becomes most apparent.

In the 1950s and 1960s, the median income allowed you to live with a single earner -- normally the husband, with the wife typically working as homemaker -- and roughly three children. It permitted the purchase of modest tract housing, one late model car and an older one. It allowed a driving vacation somewhere and, with care, some savings as well. I know this because my family was lower-middle class, and this is how we lived, and I know many others in my generation who had the same background. It was not an easy life and many luxuries were denied us, but it wasn't a bad life at all.

Someone earning the median income today might just pull this off, but it wouldn't be easy. Assuming that he did not have college loans to pay off but did have two car loans to pay totaling $700 a month, and that he could buy food, clothing and cover his utilities for $1,200 a month, he would have $1,400 a month for mortgage, real estate taxes and insurance, plus some funds for fixing the air conditioner and dishwasher. At a 5 percent mortgage rate, that would allow him to buy a house in the $200,000 range. He would get a refund back on his taxes from deductions but that would go to pay credit card bills he had from Christmas presents and emergencies. It could be done, but not easily and with great difficulty in major metropolitan areas. And if his employer didn't cover health insurance, that $4,000-5,000 for three or four people would severely limit his expenses. And of course, he would have to have $20,000-40,000 for a down payment and closing costs on his home. There would be little else left over for a week at the seashore with the kids.

And this is for the median. Those below him -- half of all households -- would be shut out of what is considered middle-class life, with the house, the car and the other associated amenities. Those amenities shift upward on the scale for people with at least $70,000 in income. The basics might be available at the median level, given favorable individual circumstance, but below that life becomes surprisingly meager, even in the range of the middle class and certainly what used to be called the lower-middle class.

The Expectation of Upward Mobility

I should pause and mention that this was one of the fundamental causes of the 2007-2008 subprime lending crisis. People below the median took out loans with deferred interest with the expectation that their incomes would continue the rise that was traditional since World War II. The caricature of the borrower as irresponsible misses the point. The expectation of rising real incomes was built into the American culture, and many assumed based on that that the rise would resume in five years. When it didn't they were trapped, but given history, they were not making an irresponsible assumption.

American history was always filled with the assumption that upward mobility was possible. The Midwest and West opened land that could be exploited, and the massive industrialization in the late 19th and early 20th centuries opened opportunities. There was a systemic expectation of upward mobility built into American culture and reality.

The Great Depression was a shock to the system, and it wasn't solved by the New Deal, nor even by World War II alone. The next drive for upward mobility came from post-war programs for veterans, of whom there were more than 10 million. These programs were instrumental in creating post-industrial America, by creating a class of suburban professionals. There were three programs that were critical:

- The GI Bill, which allowed veterans to go to college after the war, becoming professionals frequently several notches above their parents.

- The part of the GI Bill that provided federally guaranteed mortgages to veterans, allowing low and no down payment mortgages and low interest rates to graduates of publicly funded universities.

- The federally funded Interstate Highway System, which made access to land close to but outside of cities easier, enabling both the dispersal of populations on inexpensive land (which made single-family houses possible) and, later, the dispersal of business to the suburbs.

There were undoubtedly many other things that contributed to this, but these three not only reshaped America but also created a new dimension to the upward mobility that was built into American life from the beginning. Moreover, these programs were all directed toward veterans, to whom it was acknowledged a debt was due, or were created for military reasons (the Interstate Highway System was funded to enable the rapid movement of troops from coast to coast, which during World War II was found to be impossible). As a result, there was consensus around the moral propriety of the programs.

The subprime fiasco was rooted in the failure to understand that the foundations of middle class life were not under temporary pressure but something more fundamental. Where a single earner could support a middle class family in the generation after World War II, it now took at least two earners. That meant that the rise of the double-income family corresponded with the decline of the middle class. The lower you go on the income scale, the more likely you are to be a single mother. That shift away from social pressure for two parent homes was certainly part of the problem.

Re-engineering the Corporation

But there was, I think, the crisis of the modern corporation. Corporations provided long-term employment to the middle class. It was not unusual to spend your entire life working for one. Working for a corporation, you received yearly pay increases, either as a union or non-union worker. The middle class had both job security and rising income, along with retirement and other benefits. Over the course of time, the culture of the corporation diverged from the realities, as corporate productivity lagged behind costs and the corporations became more and more dysfunctional and ultimately unsupportable. In addition, the corporations ceased focusing on doing one thing well and instead became conglomerates, with a management frequently unable to keep up with the complexity of multiple lines of business.

For these and many other reasons, the corporation became increasingly inefficient, and in the terms of the 1980s, they had to be re-engineered -- which meant taken apart, pared down, refined and refocused. And the re-engineering of the corporation, designed to make them agile, meant that there was a permanent revolution in business. Everything was being reinvented. Huge amounts of money, managed by people whose specialty was re-engineering companies, were deployed. The choice was between total failure and radical change. From the point of view of the individual worker, this frequently meant the same thing: unemployment. From the view of the economy, it meant the creation of value whether through breaking up companies, closing some of them or sending jobs overseas. It was designed to increase the total efficiency, and it worked for the most part.

This is where the disjuncture occurred. From the point of view of the investor, they had saved the corporation from total meltdown by redesigning it. From the point of view of the workers, some retained the jobs that they would have lost, while others lost the jobs they would have lost anyway. But the important thing is not the subjective bitterness of those who lost their jobs, but something more complex.

As the permanent corporate jobs declined, more people were starting over. Some of them were starting over every few years as the agile corporation grew more efficient and needed fewer employees. That meant that if they got new jobs it would not be at the munificent corporate pay rate but at near entry-level rates in the small companies that were now the growth engine. As these companies failed, were bought or shifted direction, they would lose their jobs and start over again. Wages didn't rise for them and for long periods they might be unemployed, never to get a job again in their now obsolete fields, and certainly not working at a company for the next 20 years.

The restructuring of inefficient companies did create substantial value, but that value did not flow to the now laid-off workers. Some might flow to the remaining workers, but much of it went to the engineers who restructured the companies and the investors they represented. Statistics reveal that, since 1947 (when the data was first compiled), corporate profits as a percentage of gross domestic product are now at their highest level, while wages as a percentage of GDP are now at their lowest level. It was not a question of making the economy more efficient -- it did do that -- it was a question of where the value accumulated. The upper segment of the wage curve and the investors continued to make money. The middle class divided into a segment that entered the upper-middle class, while another faction sank into the lower-middle class.

American society on the whole was never egalitarian. It always accepted that there would be substantial differences in wages and wealth. Indeed, progress was in some ways driven by a desire to emulate the wealthy. There was also the expectation that while others received far more, the entire wealth structure would rise in tandem. It was also understood that, because of skill or luck, others would lose.

What we are facing now is a structural shift, in which the middle class' center, not because of laziness or stupidity, is shifting downward in terms of standard of living. It is a structural shift that is rooted in social change (the breakdown of the conventional family) and economic change (the decline of traditional corporations and the creation of corporate agility that places individual workers at a massive disadvantage).

The inherent crisis rests in an increasingly efficient economy and a population that can't consume what is produced because it can't afford the products. This has happened numerous times in history, but the United States, excepting the Great Depression, was the counterexample.

Obviously, this is a massive political debate, save that political debates identify problems without clarifying them. In political debates, someone must be blamed. In reality, these processes are beyond even the government's ability to control. On one hand, the traditional corporation was beneficial to the workers until it collapsed under the burden of its costs. On the other hand, the efficiencies created threaten to undermine consumption by weakening the effective demand among half of society.

The Long-Term Threat

The greatest danger is one that will not be faced for decades but that is lurking out there. The United States was built on the assumption that a rising tide lifts all ships. That has not been the case for the past generation, and there is no indication that this socio-economic reality will change any time soon. That means that a core assumption is at risk. The problem is that social stability has been built around this assumption -- not on the assumption that everyone is owed a living, but the assumption that on the whole, all benefit from growing productivity and efficiency.

If we move to a system where half of the country is either stagnant or losing ground while the other half is surging, the social fabric of the United States is at risk, and with it the massive global power the United States has accumulated. Other superpowers such as Britain or Rome did not have the idea of a perpetually improving condition of the middle class as a core value. The United States does. If it loses that, it loses one of the pillars of its geopolitical power.

The left would argue that the solution is for laws to transfer wealth from the rich to the middle class. That would increase consumption but, depending on the scope, would threaten the amount of capital available to investment by the transfer itself and by eliminating incentives to invest. You can't invest what you don't have, and you won't accept the risk of investment if the payoff is transferred away from you.

The agility of the American corporation is critical. The right will argue that allowing the free market to function will fix the problem. The free market doesn't guarantee social outcomes, merely economic ones. In other words, it may give more efficiency on the whole and grow the economy as a whole, but by itself it doesn't guarantee how wealth is distributed. The left cannot be indifferent to the historical consequences of extreme redistribution of wealth. The right cannot be indifferent to the political consequences of a middle-class life undermined, nor can it be indifferent to half the population's inability to buy the products and services that businesses sell.

The most significant actions made by governments tend to be unintentional. The GI Bill was designed to limit unemployment among returning serviceman; it inadvertently created a professional class of college graduates. The VA loan was designed to stimulate the construction industry; it created the basis for suburban home ownership. The Interstate Highway System was meant to move troops rapidly in the event of war; it created a new pattern of land use that was suburbia.

It is unclear how the private sector can deal with the problem of pressure on the middle class. Government programs frequently fail to fulfill even minimal intentions while squandering scarce resources. The United States has been a fortunate country, with solutions frequently emerging in unexpected ways.

It would seem to me that unless the United States gets lucky again, its global dominance is in jeopardy. Considering its history, the United States can expect to get lucky again, but it usually gets lucky when it is frightened. And at this point it isn't frightened but angry, believing that if only its own solutions were employed, this problem and all others would go away. I am arguing that the conventional solutions offered by all sides do not yet grasp the magnitude of the problem -- that the foundation of American society is at risk -- and therefore all sides are content to repeat what has been said before.

People who are smarter and luckier than I am will have to craft the solution. I am simply pointing out the potential consequences of the problem and the inadequacy of all the ideas I have seen so far.

Read more: The Crisis of the Middle Class and American Power | Stratfor

--Fiscal Cliff: Who Won? Who Lost? – OpEd

----The Fiscal Cliff and Debt Ceiling Duo: What Will Happen to U S Jobs

--

Bờ vực tài chính là gì?

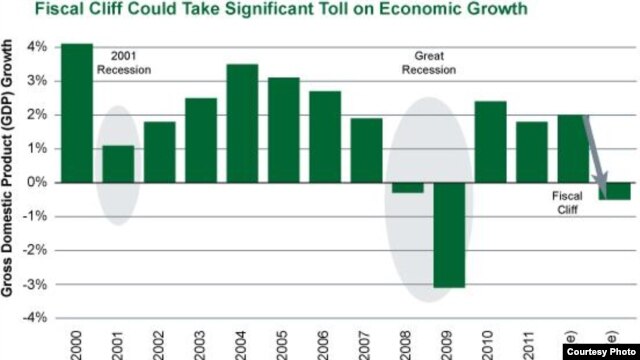

Nhưng “bờ vực tài chính” là gì? Nói một cách ngắn gọn, nó là một kịch bản theo đó nguồn thu ngân sách của Mỹ sẽ tăng vọt trong năm 2013 trong khi chi tiêu của Chính phủ Mỹ sẽ giảm bớt trong cùng năm. Vì thế thâm hụt ngân sách của Mỹ theo kịch bản này trong năm 2013 sẽ giảm còn khoảng một nửa so với mức thâm hụt năm 2012. Nghe có vẻ tích cực, nhưng bản chất của việc thâm hụt được cắt giảm này là do tăng thuế và giảm chi tiêu ngân sách.

Nếu nước Mỹ không tránh được kịch bản này, thì tác động của tăng thuế và thắt chặt chi tiêu sẽ dẫn tới một cuộc suy thoái (nhẹ) của nước Mỹ trong năm 2013. Thất nghiệp sẽ tăng lên khoảng 9% vào nửa sau của năm 2013. Đây là một kết cục rất không hay vì nước Mỹ vừa mới tạm thoát ra khỏi cuộc khủng hoảng kinh tế kéo dài từ năm 2008.

Theo tính toán của Văn phòng Ngân sách của Quốc hội Mỹ (Congressional Budget Office – CBO), nếu kịch bản này xảy ra, thâm hụt ngân sách của Mỹ sẽ giảm 600 tỷ USD trong năm 2013, kéo theo GDP của Mỹ trong cùng năm sẽ tăng trưởng âm ở mức 0.5%. Vì thế CBO cho rằng “việc thắt chặt tài khoá này sẽ dẫn tới các tình trạng kinh tế trong năm 2013 có thể được coi là một cơn suy thoái”. Chính vì thế, các nhà phê bình của kịch bản này gọi nó là trạng thái nền kinh tế “rơi xuống vực thẳm”.

Nhưng kịch bản fiscal cliff ở đâu mà có?

Dưới chính quyền của Tổng thống George W. Bush, nước Mỹ đã thông qua hai luật quan trọng gọi là Economic Growth and Tax Relief Reconciliation Act of 2001 (EGTRRA) và Jobs and Growth Tax Relief Reconciliation Act of 2003 (JGTRRA). Cả hai luật này đều có tác dụng giảm thuế và về sau được gọi với tên gọi “Các khoản giảm thuế của Bush” (Bush tax cuts). Thí dụ, mức thuế thu nhập cao nhất ở Mỹ trước khi có “Các khoản giảm thuế của Bush” là 39.6%, và giảm xuống còn 35% sau khi EGTRRA và JGTRRA được thông qua.

Các luật về “Các khoản giảm thuế của Bush” đều có những “điều khoản hoàng hôn” (sunset provisions) – tức là chúng sẽ hết hiệu lực sau một số năm chứ không phải là các thay đổi vĩnh viễn. Cả EGTRRA và JGTRRA đều hết hiệu lực vào cuối năm 2010.

Tuy nhiên, vào cuối năm 2010, kinh tế Mỹ vẫn còn ở trong tình trạng hết sức mong manh. Việc bất ngờ tăng thuế trở lại khi “Các khoản giảm thuế của Bush” hết hạn là không thể chấp nhận được. Vì thế Quốc hội Mỹ lại thông qua một điều luật khác vào cuối năm 2010 mang tên “Tax Relief, Unemployment Insurance Reauthorization, and Job Creation Act of 2010” (còn được gọi tắt là Tax Relief Act). Nội dung chính của Tax Relief Act là nới rộng thêm thời hạn hiệu lực của “Các khoản giảm thuế của Bush” thêm 2 năm nữa.

Điều đó có nghĩa là đến hết 2012, Tax Relief Act cũng hết hạn, và kéo theo “Các khoản giảm thuế của Bush” hết hạn. Vì thế mà thuế sẽ tăng lên, tạo nên vế thứ nhất trong kịch bản “bờ vực tài chính”.

Vế còn lại của “bờ vực tài chính” là việc cắt giảm chi tiêu của chính phủ. Năm 2011, dưới sức ép về vấn đề trần nợ công, Quốc hội Mỹ đã thông qua Luật Kiểm soát Ngân sách 2011 (Budget Control Act of 2011). Theo Luật kiểm soát ngân sách 2011, trần nợ công được tăng lên thêm nhưng đổi lại là một kế hoạch cắt giảm 2.4 ngàn tỷ USD thâm hụt trong vòng 10 năm.

Trong số 2.4 ngàn tỷ USD phải cắt giảm này, có 1.2 ngàn tỷ được xác định rất cụ thể trong Luật kiểm soát ngân sách 2011. Phần 1.2 ngàn tỷ USD còn lại sẽ được một Siêu Uỷ ban bao gồm các thành viên của cả Hạ viện và Thượng viện cùng quyết định. Nếu Siêu Uỷ ban này không thể đạt được thoả thuận phải cắt cái gì, cắt ở đâu… thì một cơ chế trong Luật này gọi là “sequestration” sẽ trở nên có hiệu lực, theo đó tất cả các mục chi tiêu của chính phủ sẽ đều bị cắt để đảm bảo thâm hụt có thể giảm thêm được đúng 1.2 ngàn tỷ USD trong 10 năm. Việc tuân thủ Luật kiểm soát ngân sách 2011 tạo nên vế thứ hai trong kịch bản “bờ vực tài chính”.

Nước Mỹ đã tránh “bờ vực tài chính” như thế nào?

Đầu tháng 1, 2013, Quốc hội Mỹ đã thông qua Luật giảm thuế cho người đóng thuế Mỹ năm 2012 (American Taxpayer Relief Act of 2012) nhằm loại bỏ kịch bản “bờ vực tài chính”.Bản chất của Luật giảm thuế cho người đóng thuế Mỹ năm 2012 là nhằm đưa ra một giải pháp không hoàn chỉnh cho vấn đề “bờ vực tài chính” bằng cách:Biến phần lớn mục giảm thuế trong “Các khoản giảm thuế của Bush” thành vĩnh viễn.Tăng mức thuế đánh vào người thu nhập cao trên 400 ngàn USD/năm (nếu là vợ chồng khai chung thì trên 450 ngàn USD/năm);Đưa ra các mức trần về các khoản được giảm/trừ thuế của người thu nhập cao trên 250 ngàn USD/năm (nếu là vợ chồng khai chung thì trên 300 ngàn USD/năm);Đưa cơ chế sequestration trong Luật kiểm soát ngân sách 2011 trở thành có hiệu lực. Theo đó tất cả các dạng chi tiêu của chính phủ, trừ các dạng chi xã hội như bảo hiểm xã hội hay Medicaid hoặc trả lương công chức hay cung cấp phúc lợi cho quân nhân giải ngũ, đều bị cắt giảm.

Kết quả của Luật giảm thuế cho người đóng thuế Mỹ năm 2012, theo dự đoán của CBO, sẽ khiến thu ngân sách Mỹ tăng 8.13% và chi ngân sách tăng 1.15% trong tài khoá 2013. Điều này khiến thâm hụt ngân sách của năm 2013 sẽ giảm khoảng 157 tỷ USD so với mức thâm hụt của năm 2012 (thay vì mức giảm 487 tỷ USD theo kịch bản “bờ vực tài chính”). Bằng cách này, nước Mỹ sẽ tránh được một đợt suy thoái mới giống như trong dự báo của kịch bản “bờ vực tài chính”. Tuy nhiên, nhiều nhà phân tích cho rằng vì phải thoả hiệp, giải pháp của Luật giảm thuế cho người đóng thuế Mỹ năm 2012 không giúp giải quyết vấn đề một cách triệt để, và vì thế còn nhiều việc phải làm.

Ứng dụng của behavioral economics: The Nudgy State (FP 2-1-13) -- KEEP THIS!-The Next Productivity Revolution: The ‘Industrial Internet’

Project Syndicate --This year's World Economic Forum Global Risks Report reminds us of the many ways in which systems inevitably affect one another in our interdependent world. More important, the report warns of the dangers of multiple systems – like the economy and the environment – failing simultaneously.

--America’s Economy Still #1…For Now

theDiplomat.com

-QE sẽ làm Trung Quốc mất 90% dự trữ ngoại tệ?

- QE3 tác động 'khiêm tốn' đến kinh tế Mỹ và toàn cầu

- QE3 đã cận kề-Bài 1: QE3: Nhìn từ góc độ chức năng của FED

Dự trữ ngoại tệ hiện nay của Trung Quốc đạt mức kỉ lục hơn 3.300 tỉ USD, nhưng có chuyên gia lo ngại với việc Mỹ tiếp tục thực hiện chính sách nới lỏng định lượng (QE), 10 năm tới, con số này chỉ còn chưa đến 300 tỉ USD.

Mỹ tăng cường in tiền cứu kinh tế. Ảnh Internet |

Tờ Tin tức Thế giới mới đây dẫn lời của Phó Ban Thông tin thuộc Trung tâm Giao lưu Kinh tế Quốc tế Trung Quốc Từ Hồng Tài cho rằng việc Mỹ in tiền vô tội vạ là nhằm “quỵt nợ”.

Gần đây, Mỹ tạm thời giải quyết được vấn đề “vách đá tài chính” nhưng vẫn không thực hiện giảm nợ thông qua cắt giảm chi tiêu tài chính và tăng thuế đối với người giàu mà là bằng phương pháp tiền tệ hóa nợ nần, chuyển gánh nặng nợ nần lên vai người khác.

Hiện nay, trong số hơn 3.300 tỉ USD dự trữ ngoại tệ của Trung Quốc, khoảng 70% là trái phiếu Mỹ và tài sản thanh toán bằng đồng USD, còn lại đa phần là tài sản thanh toán bằng đồng euro.

Chính sách QE của Mỹ và châu Âu khiến cho đồng USD và đồng euro giảm giá, gây tổn thất lớn đối với kho dự trữ ngoại tệ của Trung Quốc.

Theo nhà kinh tế Trung Quốc Hướng Tùng Tộ, nhìn trên bảng nợ sẽ không nhìn thấy tổn thất về dự trữ ngoại tệ của Trung Quốc, nhưng trên thực tế, giá trị nợ đang giảm mạnh, có thể 10 năm sau 3.000 tỉ USD mà Trung Quốc có trong tay hiện nay không có giá trị bằng 300 tỉ USD.

Viện trưởng Viện Nghiên cứu Tài chính thuộc Trung tâm Nghiên cứu Phát triển Quốc vụ viện Trung Quốc Hạ Vũ cũng cho biết Trung Quốc quả thật cảm thấy lo ngại về trái phiếu Mỹ đang nắm giữ. Bởi đồng USD bị phá giá sẽ đe dọa tới giá trị của kho dự trữ ngoại tệ khổng lồ của Trung Quốc.

Việc Mỹ in tiền vô tội vạ còn tiềm ẩn rủi ro lạm phát, khiến giá hàng hóa cơ bản định giá bằng đồng USD trên thị trường quốc tế leo thang, gây ra lạm phát nhập khẩu đối với các nước khác.

Ngoài ra, dòng tiền nóng chảy mạnh vào các nền kinh tế mới nổi sẽ tấn công hệ thống tài chính ở đây, dẫn tới biến động về tỉ giá hối đoái và đem đến nhiều rủi ro cho công tác quản lý, giám sát tài chính.

Phương Linh